在填报汇算清缴申报表时,很多时候都会追求数据一致性,但并非整个申报表都是数据一致=填报正确,下面小编就为大家来盘一下,数据不一致=填报正确的情况吧!

①企业所得税收入和增值税的收入一致?

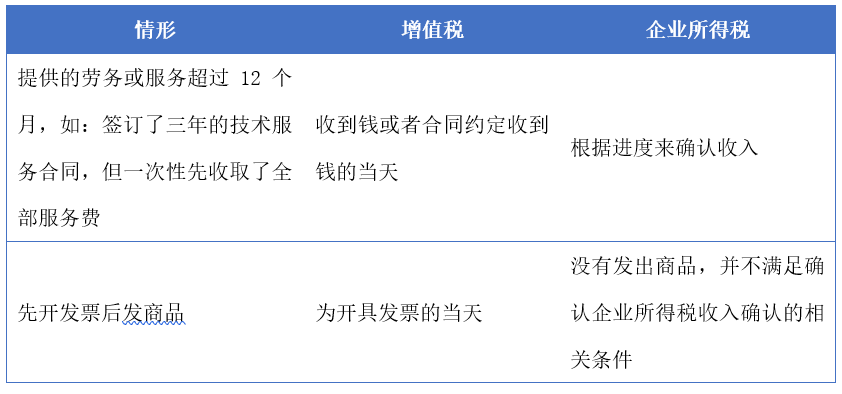

增值税和企业所得税,这两个税种的纳税义务发生时间是不一样,它们之间产生差异也是正常。

企业所得税在收入确认方面大体上是遵循权责发生制;

而增值税,一般而言开发票、收到钱、没收到钱但合同约定收款日期、合同没约定没收到钱但提供完货物劳务服务就需要缴税。

所以,在同一个纳税时点,增值税的收入和企业所得税的收入就会不一致那是很正常的,我们看2个常见情况:

②资产总额等于资产负债表期末总额一致,从业人数与期末人员花名册人数一致?

这个误区看似很简单,但是实务中还真有不少人犯这个误区。在填写所得税汇算基础信息表时,按照年度末资产负债表金额,和年末人事职工人数填写。而根据填表说明,资产总额平均值来计算,具体计算公式为:

季度平均值=(季初值+季末值)÷2

全年季度平均值=全年各季度平均值之和÷4

△从业人数是指与企业建立劳动关系的职工人数和企业接受的劳务派遣用工人数之和,依据和计算方法同“资产总额”。

注:劳务派遣用工人数计入了用人单位的从业人数,本着合理性原则,劳务派遣公司可不再将劳务派出人员重复计入本公司的从业人数。

③职工薪酬“实际发生额”与应付职工薪酬“借方发生额”一致?

关于职工薪酬支出实际发生额的填写方法,在实务中,很多人是直接根据“应付职工薪酬”借方发生额进行填写。但这个填写规则能正确填报数据的前提是:当年基本工资、奖金、津贴、补贴、年终加薪、加班工资,以及与员工任职或者受雇有关的其他支出都是从“应付职工薪酬”科目核算;若当年“应付职工薪酬”并未将上述支出全部核算在内,即不能直接按“应付职工薪酬”借方发生额进行填写。

④研发支出会计账载金额与研发费用加计扣除优惠明细表一致?

研发支出会计处理上,实务中更多是根据部门归属,研发部门的任何费用都可能归入研发支出。

△企业所得税研发支出可以加计扣除为:人员人工费用、直接投入费用、折旧费用、无形资产摊销、新产品设计费、新工艺规程制定费、新药研制的临床试验费、勘探开发技术的现场试验费、其他相关费用及财政部和国家税务总局规定的其他费用。

研发费用加计扣除优惠明细表,此表的数据是按税法口径的数据,而不是会计账载金额,也就是必须是符合税法研发费用加计扣除的数据填写进入。

一般来说研发费用加计扣除优惠明细表的数据小于会计账面研发支出金额。如果两者是一致的,那么会计上如有不符税法研发支出的,也列入加计扣除造成了少交税。

大家现在知道哪些是数据不一致=填报正确的情况了吗?