民族自治地区总分机构分摊的是优惠前还是优惠后的所得税

日前,税总对《企业所得税年度纳税申报表》进行了修订,其中主表A100000和A109000表增加了关于民族自治地区的地方分享部分优惠填报。

在上一篇贴子中,我们讨论了A100000表新增第37行的填写公式。

[财税探讨]新申报表新增民族自治地区填写公式是不是错了?这样修正可以吗?

本贴继续讨论与民族自治地区“跨地区经营汇总纳税企业总机构”相关的所得税分摊计算。

民族自治地区总分机构分摊的到底是优惠前的税款还是优惠后?

再将民族自治地区与西部大开发地区的分摊方式进行对比。

民族自治地区的填表方式

以广东省为例

广东省财政厅 广东省地方税务局 广东省国家税务局关于继续执行少数民族自治地区企业所得税优惠政策的复函(粤财法[2017]11号)

为支持我省民族地区加快发展,根据《》第二十九条规定,同意清远市连山壮族瑶族自治县、连南瑶族自治县、韶关市乳源瑶族自治县免征本地区企业应缴纳企业所得税中属于地方分享部分(含省级和市县级),自2018年1月1日起至2025年12月31日止执行。

凡是在清远市连山壮族瑶族自治县、连南瑶族自治县、韶关市乳源瑶族自治县注册公司,申报缴纳企业所得税即可享受免征于地方分享部分(含省级和市县级),即当地企业所得税免征40%,实际税率相当15%。

跨地区经营汇总纳税企业总机构

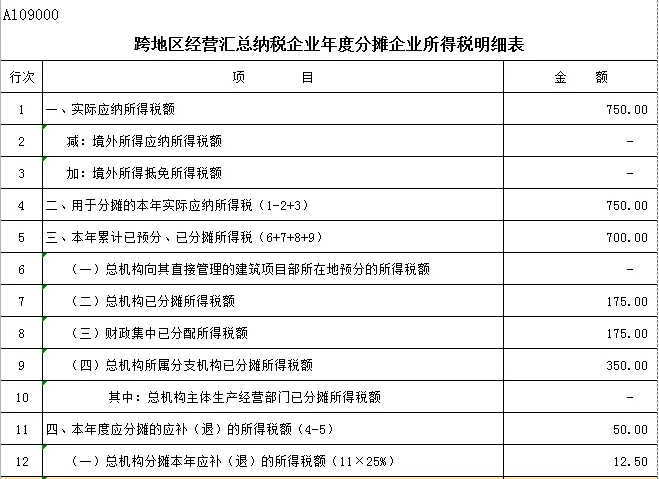

案例1:A公司是一家设在连南瑶族自治县生产企业,在广州有一分支机构,汇算清缴应纳税所得额为3000万元。假设全年已按账面利润2800万元预缴企业所得税。预缴时已享受地方分享部分优惠。

总分机构的税款分摊应该怎么计算?

如歌和税月产生了不同的意见。

一、税月观点:

民族自治地区免征的是“本地区企业应缴纳企业所得税中属于地方分享部分”,这仅是对地方分享部分的免征,应当先将优惠前的税款750万在总分机构之间分摊,分摊后由位于民族自治地区的机构单独享受优惠。

企业所得税计算方式一:

1、(优惠前)实际应纳企业所得税=3000×25%=750万

2、总机构应分摊企业所得税=750×50%=375万

3、总机构地方免征税额=375×40%=150万

4、总机构应交企业所得税=375-150=225万

5、广州分公司应分摊企业所得税=375万

6、广州分公司应交企业所得税=375万

7、总机构已经预缴企业所得税=2800×25%×50%×(1-40%)=210万

8、广州分公司已预缴企业所得税=2800×25%×50%=350万

9、总机构应补企业所得税=225-210=15万

10、广州分公司应补企业所得税=375-30=25万

合计应补税=40万

PS:先汇总税款(优惠前),再分摊,再独享优惠。民族自治地区外的机构不能分享民族自治地区带来的优惠。

二、如歌观点:

根据《》(),应当先由总机构计算实际应该缴纳的企业所得税(享受优惠后的税额),然后再分摊到总分机构。例如西部地区的总分机构,就是优惠后的税款再分摊。

《跨地区经营汇总纳税企业所得税征收管理办法》

第六条汇总纳税企业按照《》规定汇总计算的企业所得税,包括预缴税款和汇算清缴应缴应退税款,50%在各分支机构间分摊,各分支机构根据分摊税款就地办理缴库或退库;50%由总机构分摊缴纳,其中25%就地办理缴库或退库,25%就地全额缴入中央国库或退库。具体的税款缴库或退库程序按照财预[2012]40号文件第五条等相关规定执行。

PS:汇总税款,再总分机构各50%分摊

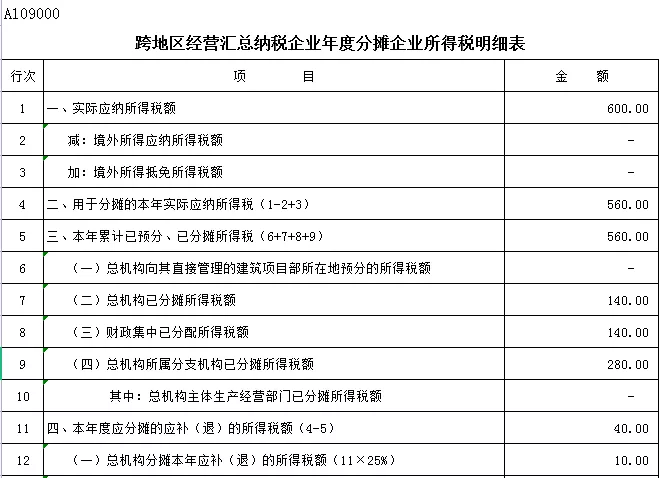

所得税计算方式二:

先汇总优惠后的税额,再分摊。

仔细分析,这种计法存在逻辑矛盾,需要先逆推分摊金额。

逻辑矛盾:总分机构分摊的是税款,不是应纳税所得额。将民族自治地方分享部分免征的税款优惠扣除后,再将实际应缴税款进行分摊。那么分摊前,如何知道民族自治地区应分摊多少税款呢?不知道应分摊多少税款,又怎么计算地方分享部分可免征多少呢?

所以先要计算出优惠税额是多少?通过方程求解。

设总机构民族地区享受免征税额X万元。

总机构免征税额=X=(750-X)×50%×40%

解方程得X=125万元

即总机构享受了125万元的地方分成优惠。总机构免征40%=125万元。

B公司总的应纳所得税额=750-125=625万元

用同样解方程的方法,可求出预缴2800账面利润时免征税额是116.67万元。实际预缴583.33万元

B公司应补所得税额=625-583.33=41.67万元

总机构分摊一半=20.835万元。

两种分摊方法的税款不一致!

方式一对纳税人更有利!

再回到A109000表,无论如何也填写不出21.835万元这个结果。

因此,证明优惠后再分摊税额,填表无法实现。

结论:计算方式二符合《跨地区经营汇总纳税企业所得税征收管理办法》的规定,但填表不可行。

计算方式一数理逻辑正确,但可能与《跨地区经营汇总纳税企业所得税征收管理办法》规定不相符。

为什么会这样呢?我们与西部地区的优惠政策对比一下。

西部优惠地区的填表方式

《》()

一、自2021年1月1日至2030年12月31日,对设在西部地区的鼓励类产业企业减按15%的税率征收企业所得税。本条所称鼓励类产业企业是指以《西部地区鼓励类产业目录》中规定的产业项目为主营业务,且其主营业务收入占企业收入总额60%以上的企业。

《》()

六、在优惠地区内外分别设有机构的企业享受西部大开发优惠税率问题

(一)总机构设在西部大开发税收优惠地区的企业,仅就设在优惠地区的总机构和分支机构(不含优惠地区外设立的二级分支机构在优惠地区内设立的三级以下分支机构)的所得确定适用15%优惠税率。在确定该企业是否符合优惠条件时,以该企业设在优惠地区的总机构和分支机构的主营业务是否符合《》及其主营业务收入占其收入总额的比重加以确定,不考虑该企业设在优惠地区以外分支机构的因素。......

(二)总机构设在西部大开发税收优惠地区外的企业,其在优惠地区内设立的分支机构(不含仅在优惠地区内设立的三级以下分支机构),仅就该分支机构所得确定适用15%优惠税率。在确定该分支机构是否符合优惠条件时,仅以该分支机构的主营业务是否符合《西部地区鼓励类产业目录》及其主营业务收入占其收入总额的比重加以确定。......

《》

第十八条对于按照税收法律、法规和其他规定,总机构和分支机构处于不同税率地区的,先由总机构统一计算全部应纳税所得额,然后按本办法第六条规定的比例和按第十五条计算的分摊比例,计算划分不同税率地区机构的应纳税所得额,再分别按各自的适用税率计算应纳税额后加总计算出汇总纳税企业的应纳所得税总额,最后按本办法第六条规定的比例和按第十五条计算的分摊比例,向总机构和分支机构分摊就地缴纳的企业所得税款。

PS:先分难所得,再分别计算税额,再汇总税额,再分摊税额。两次分摊。

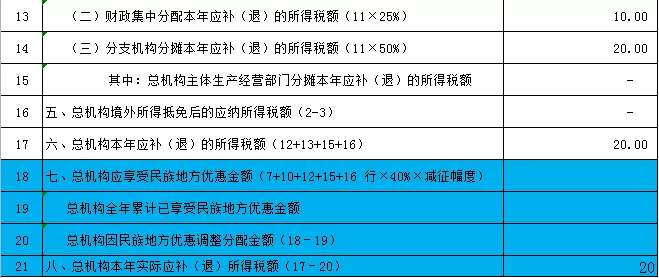

案例2:B公司是一家设广西的生产企业,在广州有一分支机构,汇算清缴应纳税所得额为3000万元。假设全年已按账面利润2800万元预缴企业所得税,B公司符合以下条件:

1、属于《西部地区鼓励类产业目录》内的产业。

2、总机构鼓励类产业收入占总收入60%以上。

一、税款计算

PS:先分摊所得,再分别计算税额,再汇总税额,再分摊税额。

两次分摊。

总机构所得企业所得税=3000×50%×15%=225万元

分支机构所得企业所得税=3000×50%×25%=375万元

B公司应缴企业所得税=600万元。

B公司已预缴企业所得税=1400×15%+1400×25%=560元。

B公司应补企业所得税=600-560=40万元

总机构补税=40×50%=20万元

分支机构补税=40×50%=20万元

分析:西部地区规定先分别按照优惠地区内外所得计算税款,再汇总税款,再分摊。采用《跨地区经营汇总纳税企业所得税征收管理办法》的方式在总分机构之间进行税款五五分摊,分摊的是优惠后的税款。

这导致非西部地区的机构也分担了西部地区的优惠。

小结

讨论:民族自治地区内外机构不属于税率不同的地区,所以不需要先进行所得分摊,只需要进行税费分摊。到底分摊的是优惠前的税额,还是优惠后的税额?

小编认为应当是分摊优惠前的税额,分摊后优惠地区内的机构再独自享受免征。这是不是与《跨地区经营汇总纳税企业所得税征收管理办法》冲突呢?

如果冲突了,能不能参考西部地区的计算方法处理呢?但是将会导致民族地区外的机构分担了民族地区的优惠。

纯属探讨,欢迎交流。

来源:如歌税月 作者:税月如歌

2008年9月的解答——

总分机构的涉税规定

问题:我公司属连锁企业,总部统一核算,具体想问两个问题: 1、总部办理了税务登记证,其下属分支机构是否需要办理税务登记证,如果需要,国税地税都要办吗,办理之后其分支机构还需每月到各个税务主管机关报零税吗? 2、各分支机构员工的个调税是否可以在总部统一交纳?

答复:征收管理处:1、根据《》及其和《》规定,应在领取营业执照之日起30日内申报办理税务登记。国税、地税都应办理,目前,因大连市国税、地税联合办理税务登记,因此向同一纳税人核发大连市国家税务局、大连市地方税务局统一印制的税务登记证件。纳税人办理完毕税务登记手续后需按期到国、地税主管税务机关履行申报纳税义务。

2、总机构可向主管税务机关申请办理汇总纳税,是否满足汇总纳税条件需税务机关审批,未批准汇总纳税前,不免除分支机构的纳税申报义务。

个人所得税管理处:根据及其和规范性文件的规定,个人所得税是以支付人为扣缴义务人,即对所得的支付对象和支付数额有决定权的单位和个人。