大连市税务局8月涉税缴费热点问题

一、增值税进项税额抵扣类热点问题

二、小规模纳税人免征增值税类热点问题

三、建筑业企业增值税类热点问题

四、小型微利企业所得税类热点问题

五、灵活就业人员社保缴费类热点问题

六、征管类热点问题

一、增值税进项税额抵扣类热点问题

关于进项发票抵扣期限

问:企业取得了一张专用发票,需要在多长时间内勾选认证?

答复:根据《》()一、增值税一般纳税人取得2017年1月1日及以后开具的增值税专用发票、海关进口增值税专用缴款书、机动车销售统一发票、收费公路通行费增值税电子普通发票,取消认证确认、稽核比对、申报抵扣的期限。纳税人在进行增值税纳税申报时,应当通过本省(自治区、直辖市和计划单列市)增值税发票综合服务平台对上述扣税凭证信息进行用途确认。

关于旅客运输服务抵扣问题

问:购进旅客运输服务取得的凭证未注明旅客身份(如出租车发票),企业能否抵扣进项?

答复:《》()第六条第(一)项规定:“纳税人未取得增值税专用发票的,暂按照以下规定确定进项税额:

1.取得增值税电子普通发票的,为发票上注明的税额;

2.取得注明旅客身份信息的航空运输电子客票行程单的,为按照下列公式计算进项税额:

航空旅客运输进项税额=(票价+燃油附加费)÷(1+9%)×9%

3.取得注明旅客身份信息的铁路车票的,为按照下列公式计算的进项税额:

铁路旅客运输进项税额=票面金额÷(1+9%)×9%

4.取得注明旅客身份信息的公路、水路等其他客票的,按照下列公式计算进项税额:

公路、水路等其他旅客运输进项税额=票面金额÷(1+3%)×3%”

问:购进国内旅客运输服务,其进项税额允许从销项税额中抵扣。具体可以抵扣的时间段指的是什么?从什么时候开具的可以抵扣?

答复:自2019年4月1日起,纳税人购进国内旅客运输服务的进项税额允许抵扣。纳税人取得购进的国内旅客运输服务的发票或凭证必须是4月1号以后开具的。现行政策未对国内旅客运输服务凭证设定抵扣期限。

员工出差计划取消,支付给航空代理公司退票费,并取得了6%税率的增值税专用发票。请问,我公司可以抵扣该笔进项税额吗?

答复:按照现行政策规定,航空代理公司收取的退票费,属于现代服务业的征税范围,应按照6%税率计算缴纳增值税。你公司因公务支付的退票费,属于可抵扣的进项税范围,其增值税专用发票上注明的税额,可以从销项税额中抵扣。

问:一般纳税人接受国内旅客运输服务,取得符合条件的电子普通发票或者客票,如何填写申报表?

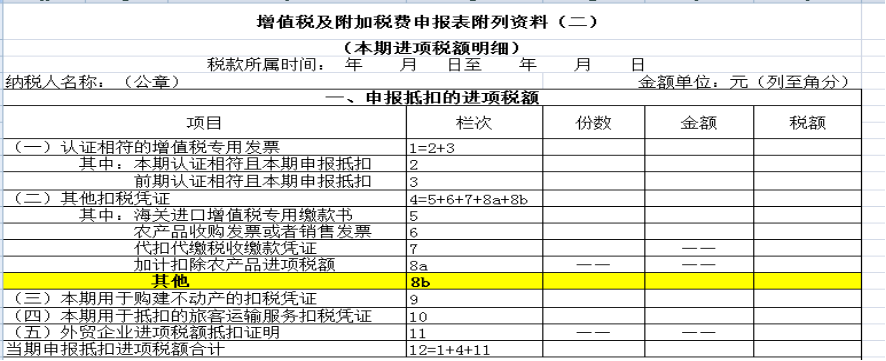

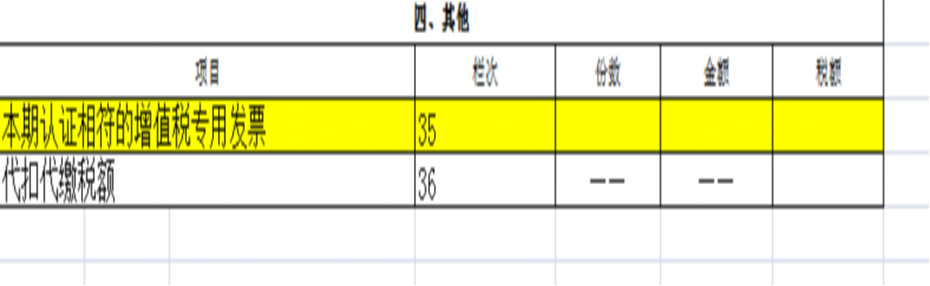

答复:纳税人购进国内旅客运输服务,取得增值税电子普通发票或注明旅客身份信息的航空、铁路等票据,按规定可抵扣的进项税额,在申报时填写在《增值税及附加税费申报表附列资料(二)》第8b栏“其他”中。同时,第10栏“(四)本期用于抵扣的旅客运输服务扣税凭证”反映按规定本期购进旅客运输服务,所取得的扣税凭证上注明或按规定计算的金额和税额,第10栏包括第1栏中按规定本期允许抵扣的购进旅客运输服务取得的增值税专用发票和第4栏中按规定本期允许抵扣的购进旅客运输服务取得的其他扣税凭证。

关于通行费发票抵扣问题

问:通行费电子发票增值税抵扣时如何认证和填写增值税申报表?

答复:《》()文件规定,六、通行费电子票据其他规定

(二)收费公路通行费增值税进项抵扣事项按照现行增值税政策有关规定执行。增值税一般纳税人申报抵扣的通行费电子发票进项税额,在纳税申报时应当填写在《增值税及附加税费申报表附列资料(二)》(本期进项税额明细)中“认证相符的增值税专用发票”相关栏次中。

(三)纳税人取得通行费电子发票后,应当。税务总局通过增值税发票综合服务平台为纳税人提供登录增值税发票综合服务平台确认发票用途通行费电子发票批量选择确认服务。

本公告自2020年5月6日起施行。

《》()同时废止。

关于固定资产抵扣问题

问:企业购买的固定资产既用于经营,又用于集体福利项目,进项税额能否抵扣?

答复:根据《》()第二十七条规定:“下列项目的进项税额不得从销项税额中抵扣:

(一)用于简易计税方法计税项目、免征增值税项目、集体福利或者个人消费的购进货物、加工修理修配劳务、服务、无形资产和不动产。其中涉及的固定资产、无形资产、不动产,仅指专用于上述项目的固定资产、无形资产(不包括其他权益性无形资产)、不动产。

纳税人的交际应酬消费属于个人消费。

……”

相关附件: