对于补发上年工资(个税新税制以前,包括补发以前月份的工资),应当如何计算个人所得税?即,是返回到工资的实际月份(年度)计税,还是在实际发放月份(年度)与当期的工资、薪金所得一并计税?一直有争议。

近日正好看到这样几个税局的答疑,整理了一下,发给大家看看。大家有什么看法,欢迎留言。

补发上年度工资如何计算个税?

问:7月份补发了我19年半年的工资,在计算个税时补发的工资应该计算进去么?计算进去则导致我的个税偏高

答复机构:河北省税务局2020-07-09

您好!您提交的问题已收悉,现针对您所提供的信息回复如下:

根据《个人所得税改革常见问题汇总(一)》规定:

40.进行个人所得税申报时如何区分工资所属期、工资发放期、税款所属期和税款申报期?

个人所得税申报时所涉及到的是工资发放期、税款所属期和税款申报期,与工资所属期无关。

工资发放期是指工资实际发放的日期,按照个人所得税法的规定,工资实际发放的日期所属的月份即为税款所属期,税款所属期下月的征期为该所属期税款对应的申报期。

纳税人应当按照工资发放期进行税款的计算,在税法规定的税款申报期内进行税款的申报。

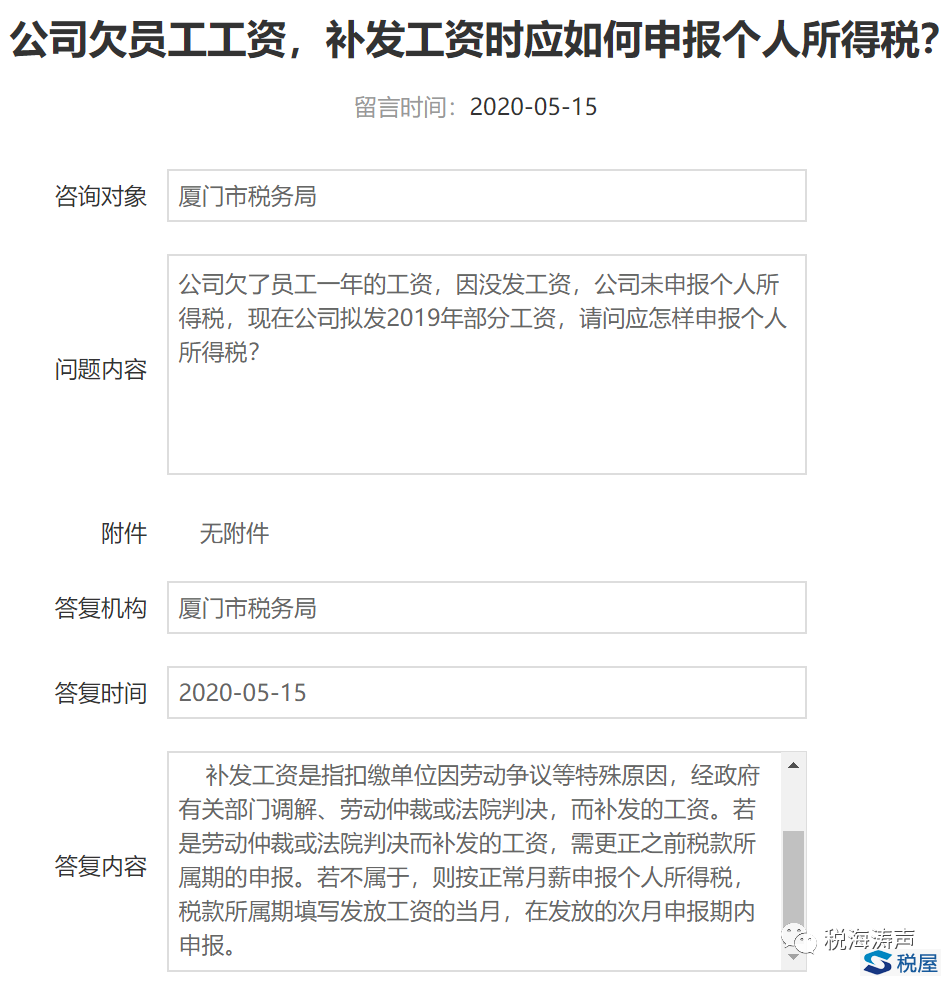

公司欠员工工资,补发工资时应如何申报个人所得税?

问:公司欠了员工一年的工资,因没发工资,公司未申报个人所得税,现在公司拟发2019年部分工资,请问应怎样申报个人所得税?

答复机构:厦门市税务局2020-05-15

尊敬的纳税人(扣缴义务人、缴费人)您好!您提交的网上留言咨询已收悉,现答复如下:

补发工资是指扣缴单位因劳动争议等特殊原因,经政府有关部门调解、劳动仲裁或法院判决,而补发的工资。若是劳动仲裁或法院判决而补发的工资,需更正之前税款所属期的申报。若不属于,则按正常月薪申报个人所得税,税款所属期填写发放工资的当月,在发放的次月申报期内申报。

补发工资

问:您好,我想咨询下江苏省有没有补发工资的相关规定?该如何缴税

答复机构:江苏省税务局2019-03-01

您好!不管工资会计上做在哪个月,在实际发放时计入当月工资薪金征收个人所得税。

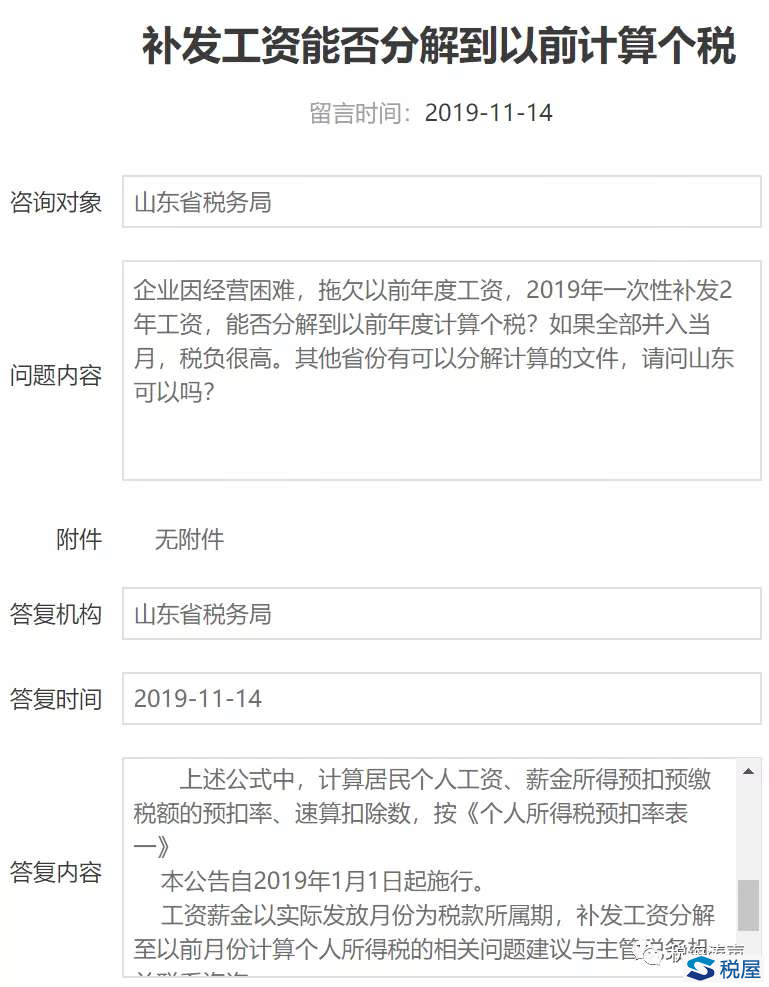

补发工资能否分解到以前计算个税

问:企业因经营困难,拖欠以前年度工资,2019年一次性补发2年工资,能否分解到以前年度计算个税?如果全部并入当月,税负很高。其他省份有可以分解计算的文件,请问山东可以吗?

答复机构:山东省税务局2019-11-14

您好!您提交的问题已收悉。根据《》()

一、居民个人预扣预缴方法

扣缴义务人向居民个人支付工资、薪金所得,劳务报酬所得,稿酬所得,特许权使用费所得时,按以下方法预扣预缴个人所得税,并向主管税务机关报送《个人所得税扣缴申报表》。年度预扣预缴税额与年度应纳税额不一致的,由居民个人于次年3月1日至6月30日向主管税务机关办理综合所得年度汇算清缴,税款多退少补。

(一)扣缴义务人向居民个人支付工资、薪金所得时,应当按照累计预扣法计算预扣税款,并按月办理全员全额扣缴申报。具体计算公式如下:

本期应预扣预缴税额=(累计预扣预缴应纳税所得额×预扣率-速算扣除数)-累计减免税额-累计已预扣预缴税额

累计预扣预缴应纳税所得额=累计收入-累计免税收入-累计减除费用-累计专项扣除-累计专项附加扣除-累计依法确定的其他扣除

其中:累计减除费用,按照5000元/月乘以纳税人当年截至本月在本单位的任职受雇月份数计算。

上述公式中,计算居民个人工资、薪金所得预扣预缴税额的预扣率、速算扣除数,按《个人所得税预扣率表一》

本公告自2019年1月1日起施行。

工资薪金以实际发放月份为税款所属期,补发工资分解至以前月份计算个人所得税的相关问题建议与主管税务机关联系咨询。