序言

自2011年国家税务总局通过(以下简称“”)发布《》后,为了进一步深化税务系统“放管服”改革,简化企业纳税申报资料报送,减轻企业办税负担,国家税务总局发布了(以下简称“”),明确对于2017年度及以后年度的企业所得税汇算清缴中资产损失所得税税前扣除事项,企业仅需填报企业所得税年度纳税申报表《资产损失税前扣除及纳税调整明细表》,无需报送其他资产损失相关资料,改由企业留存备查。

不过,值得注意的是,这并不意味着税务机关对企业资产损失扣除管理的放松。在税务机关简化流程的同时,企业的风险亦随之而来。

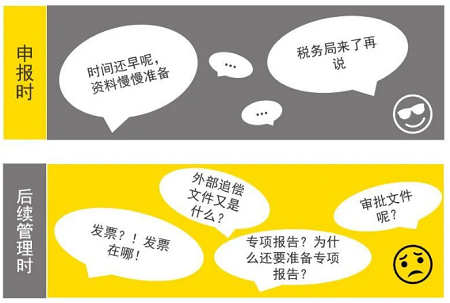

1.后续管理——责任风险在企业!

安永提醒您:明确提出,税务机关对资产损失金额较大或经评估后发现不符合资产损失税前扣除规定、或存有疑点、异常情况的资产损失,应及时进行核查。对有证据证明申报扣除的资产损失不真实、不合法的,应依法作出税务处理。

如企业留档备查的资产损失资料的不齐全或不合规,将可能导致企业需补交税款以及由此而产生的滞纳金、罚款义务。

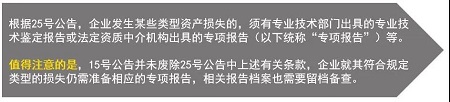

2.专项报告要求并未取消!

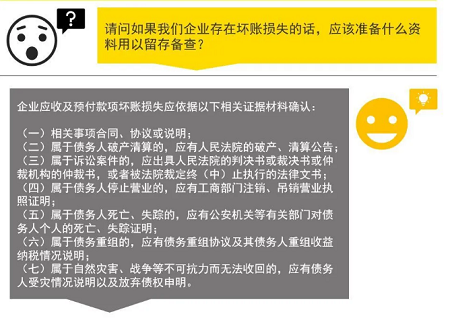

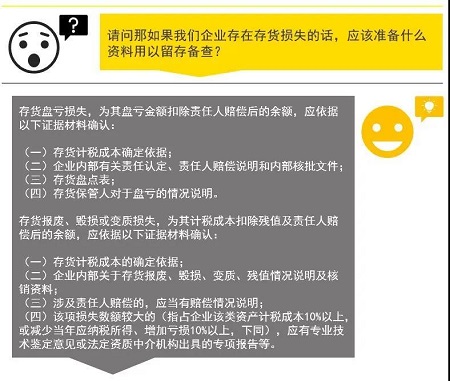

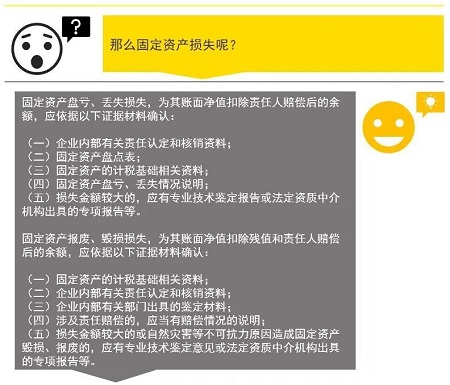

3.常见的资产损失及备查资料,以及我们的观察

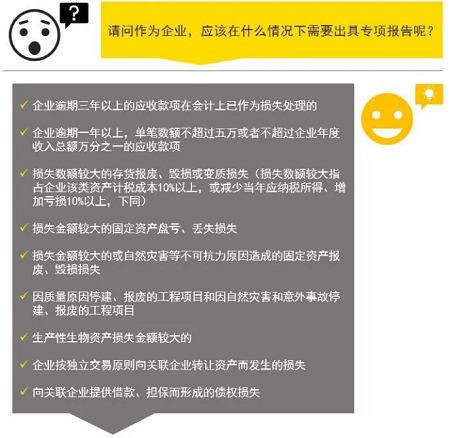

安永提醒您看过来:

企业逾期三年以上的应收款项在会计上已作为损失处理的,可以作为坏账损失,但应说明情况,并出具专项报告。

企业逾期一年以上,单笔数额不超过五万或者不超过企业年度收入总额万分之一的应收款项,会计上已经作为损失处理的,可以作为坏账损失,但应说明情况,并出具专项报告。

我们的观察:

根据我们的项目经验和观察,各地税务局对于上述“企业逾期三年以上的应收款项”的理解不尽相同。

部分税务局认为,相关的应收账款应挂账至少三年以上,确认损失后,才可以作为坏账损失税前列支。

而部分税务局解读为,相关的应收账款损失已确认超过三年以上,且企业尚未收回的,可以作为坏账损失税前列支。

我们建议贵公司就财产损失处理口径和主管税务机关进行事先沟通,以确保税前列支。

结语:资产损失“放管服”无疑在一定程度上减轻并降低了企业在汇算清缴期间的工作量,但是改为后续管理模式后企业或将面临更为严谨的事后税务检查,这也给企业带来了更多不确定性和潜在税务风险。